A Krízis Hitel nagytestvért kapott: itt az MFB Krízis Hitel Plusz

Ismerősen csenghet az MFB Krízis Hitel Plusz, hiszen tavasszal, az első hullám alatt indult az MFB Krízis Hitel a mentőcsomag részeként, melynek keretében 180 milliárd forint keretösszegű programot állított össze a magyar kormány, a Magyar Fejlesztési Bank (MFB) és a hozzá tartozó vállalatcsoport (MFB Csoport) a COVID-19 krízishelyzetből fakadó gazdasági válság csökkentésére.

Most fontos változásokon ment keresztül a csomag. A Krízis Hitel módosult feltételekkel továbbra is él, melyre a rendelkezésre álló teljes keretösszegből 90 milliárd forintot csoportosítottak. Emellett megjelent az új MFB Krízis Hitel Plusz, melynek feltételei kis változásoktól eltekintve hasonlóan alakulnak a korábbiakhoz. Szintén a mikro-, kis- és középvállalkozásokon célzott segíteni a program ezúttal 90 milliárd forintos keretösszeggel.

A Krízis Hitel Plusz szintén az MNB NHP Hajrá hitelprogram keretében valósul meg, amely működésre, bővítésre, korszerűsítésre kínál kiszámítható rövid, közép vagy hosszú távú kedvező, gyors elbírálású hitelt hazai kkv-knak.

Ezen belül a Krízis Hitel Plusz olyan kis- és középvállalkozások számára biztosít finanszírozási forrást, amelyek rendszerint nem, vagy nehezen jutnak hitelhez valamilyen okból, pl. kis, induló vagy magas kockázatú vállalkozások. A “sima” Krízis Hitel feltételei is némileg változtak a korábban is futó programhoz képest. Az alábbiakban az új konstrukciót mutatjuk be és hívjuk fel a figyelmet a legfőbb különbségekre.

AKTUÁLISAN ELÉRHETŐ TERMÉKEK:

EXIM Kishitel

Beruházási és forgóeszköz hitelcélra

Exportőr cégek részére

Az MFB Krízis Hitel Plusz a válságra adott mentőcsomag része

Az MFB célja a mostani változtatásokkal, hogy a vállalkozások finanszírozási igényeire reagálva aktualizálja az ajánlatot. A termékfrissítés során összességében lazultak a kondíciók, így nőtt a megcélzott vállalkozások köre. Így összességében több finanszírozási igényt tud majd kielégíteni a program, amely a gazdasági visszaesés mérsékléséhez elengedhetetlen.

A hazai kis- és középvállalkozások így nagyon kedvező feltételek mellett juthatnak külső forráshoz, amely elengedhetetlennek bizonyulhat ezen pénzügyileg nehéz időszak átvészeléséhez.

Számos kkv-nak az MFB Krízis Hitel vagy a Krízis Hitel Plusz jelentheti a kiutat a válságból (Forrás: Brook Caglge, Unsplash)

A konstrukció kialakítása során kiemelt figyelmet élveztek azok a vállalkozások, akik hiteligényeit a kereskedelmi hitelintézetek jellemzően elutasítják. Az MFB Krízis Hitel Plusz-szal olyan hazai kkv-k is a versenyképességük fenntartását biztosító külső forráshoz jutnak, amelyek jellemzően magasabb kockázati profillal rendelkeznek, ezért finanszírozási igényük többnyire kielégítetlen marad.

Kedvezőbb kondíciók az új Krízis Hitel Pluszban és a Krízis Hitelben is

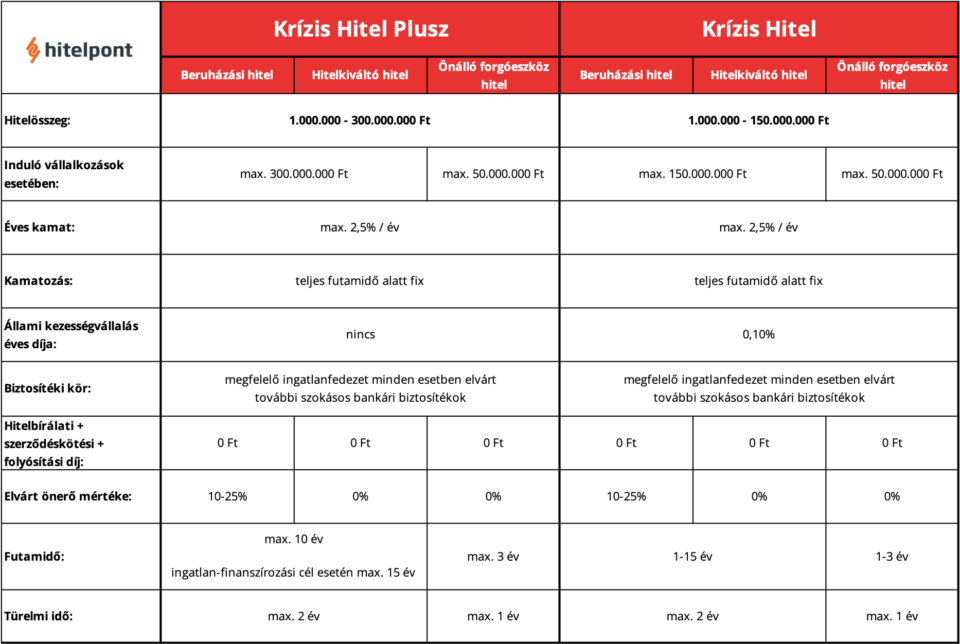

Mind a Beruházási hitel, a Hitelkiváltó hitel és Önálló forgóeszköz hitel maximális keretösszege 300 millió forintra emelkedett a Krízis Pluszban, azaz az egy projektben finanszírozható legmagasabb összeg a korábbi konstrukcióban elérhetőhöz képest duplájára nőtt, míg az alsó korlát továbbra is 1 millió forint.

Önálló forgóeszköz hitel esetében továbbra is élő feltétel, hogy 50 millió forint felett a megelőző év árbevételének maximum ⅓-a lehet az igénybevett összeg, illetve a két megelőző üzleti év eredménye nem lehet negatív. Tehát induló vállalkozások számára továbbra is 50 millió forintban maximalizálták az igénybe vehető hitelt.

MFB Krízis Hitel & Krízis Hitel Plusz fontosabb kondíciói

Mindhárom felhasználási mód esetén kifejezetten kedvező fix 2,5%-os éves kamatozást biztosít a két program, ami már tartalmazza a kamattámogatást.

Lényeges eltérés hogy mind a Krízis Hitel, mind a Krízis Hitel Plusz futamideje ingatlan-finanszírozási cél esetén 15 évre tolódott ki. Minden egyéb beruházási vagy hitelkiváltási felhasználás esetén maradt a maximálisan 10 éves futamidő, önálló forgóeszköz hitel esetén pedig továbbra is 3 év a felső határ.

A tőketörlesztés és kamatfizetés esedékessége már korábban módosult a Krízis Hitel esetében Ezek alapján mindkét konstrukcióban a tőkefizetés és a kamatfizetés is havonta történik.

A felhasználási körök változatlanok maradtak, mégis fontos enyhítés történt

Beruházási Hitel

A mentőcsomag keretében olyan eszközök vásárolhatók, amelyek a vállalkozás üzleti tevékenységét szolgálják, melyek lehetnek:

- új vagy használt tárgyi eszköz vásárlása,

- saját tulajdonú tárgyi eszköz átalakítása, korszerűsítése,

- kapacitás bővítése,

- ingatlanvásárlás,

- beruházás,

- gépbeszerzés,

- egyéb immateriális javak beszerzése,

- telephelyfejlesztés.

Egy lényeges enyhítés mégis történt: lakó besorolású ingatlan vásárlása esetében a korábbi programban feltétel volt az ingatlan adásvételét követő átminősítése a földhivatali nyilvántartásban, üzleti besorolás szerint. Az új programok keretében vásárolt lakóingatlant a jövőben nem feltétlenül kell átminősíteni, ha az átminősítés aránytalan adminisztratív terhet jelentene a vállalkozás számára (pl. társasházi ingatlan).

Beruházási hitel esetén a teljes finanszírozás regionális beruházási támogatás esetén maximum 75%, minden más kategória esetén maximum 90% lehet.

A Krízis Hitel Plusz lehetőséget ad lakóingatlan biztosítékként való használatára földhivatali átminősítés nélkül (Forrás: Étienne Beauregard-Riverin, Unsplash)

Önálló forgóeszközhitel

Mindkét termék esetén az Önálló forgóeszköz hitel fordítható készletbeszerzésre, működési költségek, követelések és likviditási problémák finanszírozására is, melyekbe más hazai pénzügyi intézménytől felvett forgóeszközhitel végtörlesztése is beletartozik.

A forgóeszköz hitel felhasználását két feltételhez kötik. A hitelkeret minimum felét kell a beszámolóban/adóbevallásban szereplő forgóeszközök finanszírozására fordítani. Ebből adódóan a hitelkeret maximum fele fedezhet működési költségeket, melyekbe a személyi jellegű ráfordítások, rezsiköltségek, bérleti díj, szolgáltatások díjai, reklámköltségek, karbantartási és javítási költségek és egyéb igazolható költségek is beletartoznak,

Fontos előírás, hogy a Forgóeszközhitel nem irányulhat kamatozó pénzeszközök tartására, így ezzel bankbetétek, értékpapírok vásárlása nem finanszírozható.

Hitelkiváltó hitel

A Hitelkiváltó hitel hazai pénzügyi intézménytől felvett, 2020.03.31-ig megkötött, piaci árazás szerint nyújtott beruházási hitel/pénzügyi lízing kiváltására vehető igénybe. Már előzőleg kiváltott hitelre nem igényelhető és az igényelt összegnek meg kell egyeznie a beruházási hitelből/pénzügyi lízingből fennmaradó tőketartozásnak.

Nem tekinthető piaci árazás szerint nyújtottnak azon hitel és lízingügylet:

- amelyet a KKV a Növekedési Hitelprogramban vett fel,

- amelyben a KKV közvetlen kamattámogatásban részesült (pl. Széchenyi Kártya Program),

- amelyet pénzügyi intézmény EU-s forrásból nyújtott (pl. „MFB Pontokon keresztül nyújtott hitelek”), továbbá

- amelyben a KKV kedvezményes kamatát a hitelnyújtó, illetve refinanszírozó intézmény kamatkiegyenlítése, költségvetési támogatása vagy piacinál kedvezőbb forrásbevonása tette lehetővé (Pl. Eximbank/MFB által refinanszírozott konstrukciók).

Hitelcélra vonatkozó kizárások

Többek között az alábbi hitelcélokra az MFB Krízis Hitel Plusz és az MFB Krízis Hitel keretében sem nyújtható hitel:

- üzletrész, részvény vagy részesedés vásárlására,

- támogatás előfinanszírozására,

- termőföld vásárlására,

- ÁFA finanszírozásra, kivéve ha ÁFA visszaigénylésre nem jogosult,

- vám és illeték finanszírozására,

- export finanszírozására,

- már lezárt, megvalósított beruházások finanszírozására,

- élő állat, tenyészállat vásárlására,

- halászati és akvakultúra ágazattal kapcsolatos tevékenységek finanszírozására.

Az igénybevevők köre is maradt

Magyarországon bejegyzett kis- és középvállalkozások, melyek fomailag lehetnek:

- egyéni vállalkozó,

- egyéni cég,

- őstermelő,

- gazdasági társaság,

- szövetkezet.

Kizáró okok

Nem részesülhet finanszírozásban az a vállalkozás, amely

- a cégbíróságon nincs bejegyezve,

- adószáma törlésre került,

- csőd-, törlési vagy végelszámolási eljárás alatt átt,

- fizetésképtelennek van nyilvánítva,

- adótartozással rendelkezik,

- 90 napot meghaladó hiteltartozása van,

- nem rendelkezik a tevékenységéhez szükséges valamely engedéllyel,

- több mint 25% állami vagy önkormányzati közvetlen vagy közvetett tulajdoni részesedéssel rendelkezik.

Biztosítéki elvárások

Ebben a tekintetben egy lényeges változást érdemes kiemelni, mely szerint a Krízis Hitel Plusz-ban nem igényelhető állami kezességvállalás. Ennek és a magasabb hitelösszegnek tükrében elmondható, hogy a Krízis Hitel Plusz inkább az érettebb, értékelhető gazdálkodási múlttal rendelkező vállalkozások részére szánt program.

A Krízis Hitel Plusz is ingatlanfedezet mellett vehető igénybe, mely lehet céges vagy magántulajdon, de mindenképpen per- és tehermentesnek kell lennie.

Beruházási hitel és Hitelkiváltó hitel esetén a jel/zálogjog a beruházás tárgyára irányul, míg Önálló forgóeszköz hitel esetén ingatlan, ingó és/vagy követelésen alapított zálogjogot követelnek meg. Utóbbinál kamatozó pénzeszközök nem képezhetnek biztosítékot. Mindkét termék esetében, függetlenül a hitelcéltól, kiegészítő biztosítékként szolgálhatnak egyéb ingatlanra alapított jelzálogjog, továbbá intézményi kezesség. Beruházási hitelre addicionális biztosítékként bevonható még:

- fizetési számla követelésen alapított óvadék,

- készpénz óvadék,

- értékpapír, illetve állampapír óvadék.

Minden hiteltípusnál alkalmazható addicionális biztosíték:

- készfizető kezességvállalás,

- ingatlanra alapított jelzálogjog,

- ingóságra alapított zálogjog,

- követelésen alapított zálogjog.

Amennyiben valamelyik hitelkonstrukció felkeltette az érdeklődését, a Termékeink menüpontra kattintva bővebb információhoz juthat a hitelekkel kapcsolatban. Minden termékoldal alján megtalálható a hitelkalkulátor, melynek segítségével kiszámíthatóak a várható törlesztőrészletek, a hiteligénylés folyamata online is elindítható, valamint lehetőség van visszahívás kérésére is. Egyéb kérdés vagy érdeklődés esetén kérjük vegye fel a kapcsolatot ügyfélszolgálatunkkal a +36-(70)-654-2486 telefonszámon vagy a megadott Elérhetőségeink egyikén.