Milyen támogatott vállalkozói hitelek közül választhatunk 2022-ben? – Konstrukciók, díjak, feltételek

A támogatott vállalkozói hitelek elsősorban azoknak a vállalkozásoknak jelentenek könnyebbséget, akik valamilyen okból kiszorulnak a hagyományos, nem támogatott, kereskedelmi banki hitelek lehetséges igénylői közül. Ezek az pénzügyi termékek nem mindig olcsóbbak, mint hagyományos versenytársaink, az állami, vagy nemzetközi szerv által nyújtott támogatás azonban lehetővé teszi, hogy a hitelező nagyobb kockázatot vállaljon. Ez esélyt jelent az induló, vagy kisebb önerővel, kevésbé értékes ingatlanfedezettel rendelkező cégek számára is.

JÓ TUDNI! A támogatott hitelek nem minden esetben olcsóbbak, mint a hagyományos hitelek. A támogatottság sokszor csak azt jelenti, hogy olyan vállalkozások is felvehetik, amelyek a befektetési bankok szigorú feltételeit nem tudják teljesíteni. A megfelelő tőkével rendelkező cégek gyakran jobban járnak az általános vállalkozói hitelekkel.

Milyen támogatott hitelek léteznek?

A támogatott hiteleket két nagyobb csoportra lehet osztani:

- A válsághitelek célja általában az átmeneti pénzügyi nehézségek megoldása, a meglévő hitelek bedőlésének megakadályozása, a vállalkozás anyagi helyzetének helyreállítása. A pénzintézetek rendszeresen biztosítanak válsághiteleket, de előfordulhat az is, hogy ezek egy-egy új típusát kifejezetten valamilyen gazdasági nehézség, recesszió hatásainak mérséklésére hozzák létre. Ilyen volt például a 2020-as COVID-19 járvány is.

- A gazdaságélénkítő hitelek legtöbbször valamelyik szektort, például az agráriumot vagy az építőipart segítik. A céljuk, hogy az adott iparágban a vállalkozások versenyképesebbé váljanak.

Az Új Agrár Széchenyi Kártya “Plusz” például 200 millió forintig biztosít szabad felhasználású kölcsönt agrár vállalkozások számára. Ez a hitel ideális a napi működési költségek finanszírozására vagy olyan fejlesztésekre, amelyekre más forrás, pályázat nem áll rendelkezésre.

Természetesen a fenti célok között legtöbbször van összefonódás és átmenet, hiszen a gazdasági folyamatok sosem függetlenek egymástól. A fent említett két nagyobb cél számos módon megvalósulhat, vagyis számos különböző hitelcél létezik, amelyek támogatott konstrukcióban elérhetők. Íme néhány fontosabb:

- Forgóeszköz hitelcél: Ennek segítségével feltölthetjük a raktárakat és finanszírozhatjuk a különböző kiadásokat. Elérhető például MFB Gazdaság Újjáépítési Hitel Program keretében.

- Beruházási hitelcél: Gépjárművet, ingatlant, gépeket és egyéb, általában nagyobb eszközöket vásárolhatunk a segítségével. Ilyen például a MFB Gazdaság Újjáépítési Hitel Program beruházási hitele, illetve a Széchenyi Mikrohitel GO!, a Széchenyi Beruházási Hitel GO! kistestvére is.

- Akvizíciós hitelcél: Ez meglévő cég vásárlására fordítható. Az MFB Régió Versenyképességi Hitel kínál ilyen lehetőséget.

- Likviditási hitelcél: Általában egyfajta forgóeszközhitel, amely az átmeneti pénzügyi nehézségek megoldására szolgál, pl. a beszállítók kifizetésére.

- Munkahelymegtartás, munkahely teremtést támogató hitelcél: Olyan forgóeszköz hitel, amely kifejezetten személyi költségek és bérek fedezésére alkalmas. Ilyen a Széchenyi Munkahelymegtartó Hitel.

- Hitelkiváltó hitel: A meglévő hitel kifizetésében segít, pl. hosszabb futamidejűt, de alacsonyabb törlesztőrészletű konstrukció ajánlásával. Erre termékeink közül például az MFB Krízis Hitel ad lehetőséget.

Léteznek úgynevezett szabad felhasználású hitelek is, legtöbbször azonban ezeknél is elkülönül: beruházásra vagy forgóeszközre igényelhetik-e őket cégek. A szabad felhasználású vállalkozói hitelek összefoglalójában részletesen bemutattuk ezek előnyeit és hátrányait.

AKTUÁLISAN ELÉRHETŐ TERMÉKEK:

EXIM Kishitel

Beruházási és forgóeszköz hitelcélra

Exportőr cégek részére

Milyenek az általános kondíciók?

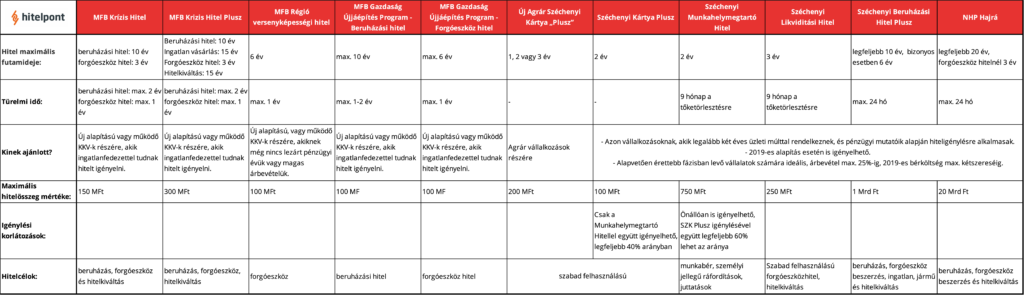

Ahhoz, hogy ki tudjuk választani a számunkra legkedvezőbb támogatott hitelt érdemes összehasonlítani a kondíciókat. Ezek közül az egyik legfontosabb a futamidő.

Sok támogatott hitelnél alkalmazzák az ún. türelmi időt. Ez azt jelenti, hogy a kölcsön folyósítását követően nem kell azonnal megkezdeni a törlesztést, a türelmi idő alatt csak a kamatokat kell fizetni Az MFB Krízis Hitel beruházási hitelnél például 2 év türelmi időt lehet igényelni.

A válságkezelő hiteleket sokszor rövid távra (2-3 év) lehet igényelni, hiszen az a legfontosabb, hogy átsegítsenek egy rövid, de nehéz szakaszon.

Közép távra, 5-10 évre viszonylag sokféle hiteltípus áll rendelkezésre. A beruházási hiteleknél általános, hogy minimum 5 év törlesztési idővel kell számolni. Egyes, általában komolyabb, nagyobb összegű, lassan megtérülő beruházási hiteleket hosszú távra, akár 20 évre is igényelhetünk.

Nem mindegy az sem, mekkora maximális hitelösszeghez juthatunk. Néhány hitel jelentős kölcsönösszeget kínál. A Széchenyi Beruházási Hitel Plusszal például akár 1 milliárd forinthoz is hozzájuthat a vállalkozás.

JÓ TUDNI! A maximálisan felvehető hitelösszeg megállapításához a bankok számos tényezőt figyelembe vesznek, ilyen a cég rendelkezésére álló fedezet vagy a vállalkozás gazdasági mutatói is. A kezdő cégek vállalkozói hiteligénylése emiatt korlátozottabb lehet.

A támogatott vállalkozói hitelek általános kondíciói a felhasználási cél szerinti jellegből fakadóan nagy különbségeket mutatnak, érdemes a saját céljainkhoz leginkább illeszkedő terméket választani.

Fedezet és biztosítékok

A legtöbb támogatott vállalkozó hitel esetén a bankok a hitelbírálathoz a cég előző bevételeit veszik figyelembe. A vállalkozás által maximálisan felvehető hitel összege legtöbbször az előző éves árbevétel valamekkora hányada (jellemzően 25-40% a kereskedelmi banki gyakorlatban).

A Széchenyi Hitelek esetében a nagyobb múltú, jól teljesítő vállalkozások például az előző évi bevételük 25%-áig kaphatnak hitelt. Számos hiteltermék igyekszik az induló, vagy kevésbé érett vállalkozásoknak is segíteni, ezeknél jellemzően a gazdasági múlt hiányában ingatlanfedezet szükséges.

Az MFB Krízis Hitelt, MFB Krízis Hitel Pluszt, MFB Gazdaságújáépítési hitelprogram termékeit, A Széchenyi Beruházási Hitel GO!-t, valamint a MFB Régió Versenyképességi Hitelt például mikrovállalkozások, induló vállalkozások is igényelhetik, akár lezárt pénzügyi év nélkül is, de a megfelelő ingatlanfedezet minden esetben elvárt.

Kamatok, költségek, díjak

Természetesen nem mindegy, mekkora összeget kell pontosan visszafizetni összesen, így érdemes megnézni az egyes hitelekhez tartozó maximum kamatot. Ez lehet Fix vagy a BUBOR-hoz indexált változó kamatozás is. Az MFB Gazdasági Újjáépítési Program hitelei például a 3 havi BUBOR szerint változó kamatozásúak, az MFB Krízis Hitel és Krízis Hitel Plusz, illetve a Széchenyi Mikrohitel GO!, a Széchenyi Beruházási Hitel GO! kistestvére, viszont végig fix kamattal dolgoznak.

A kezességvállalás díja azoknál a hiteleknél jellemző, ahol van állami kezesség, vagy előírás garantőr bevonása. Egyes hiteleknél folyósítási jutalékra, illetve kezelési költségre is számítani kell. Költségeinket növelheti még a kezdeti díjak: általában hitelbírálati és szerződéskötés díjjal, valamint folyósítási jutalékkal kell számolnunk.

Amennyiben a Hitelpontnál elérhető termékeket szeretné összehasonlítani, úgy az online hitel kalkulátor nem csak a havi törlesztőrészlet nagyságát, de az egyes hiteltermékek különböző költségeit is részletesen megmutatja.

Hiteligénylésnél nem elhanyagolható szempont az sem, mennyire gyors a hitel átfutása, illetve mekkora adminisztrációs terhet ró a vállalkozásra a papírok benyújtása. Oldalunkon a hiteligénylés online is indítható, ügyfélszolgálatunk pedig szívesen fogad minden kérdést és érdeklődést. Kérje segítségünket a legkedvezőbb támogatott vállalkozó hitel megtalálásához!

Amennyiben pedig a támogatott, vagy normál kereskedelmi banki termékek feltételrendszerének nem tud, vagy nem szeretne megfelelni a vállalkozásunk, abban az esetben a szabad felhasználású vállalkozói hitel lehet a jó megoldás.